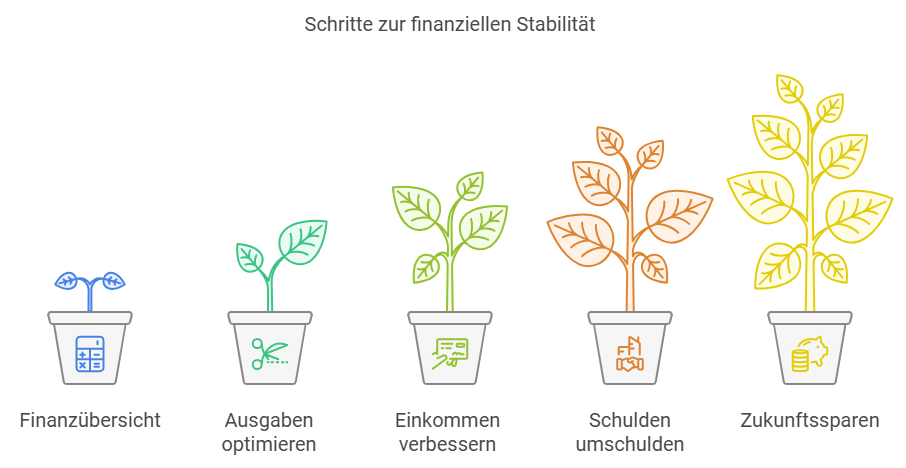

Das Konto in fünf Schritten ausgleichen

Praktisch ist der Dispo ja. Nur leider auch sehr teuer und damit häufig der Beginn einer sich immer schneller drehenden Schuldenspirale. Um einer derart düsteren Prognose zu entgehen, sollte man das Konto im Minus nicht zum Dauerzustand werden lassen. Das Ziel muss vielmehr lauten, das Konto schnellstmöglich auszugleichen. Überdies rät der Bundesverband deutscher Banken, den Ursachen auf den Grund zu gehen und für die Zukunft besser gerüstet zu sein. Hier die wichtigsten Tipps, um zügig aus dem Dispo zu kommen.

Hohe Zinsen bei Kontoüberziehung

Laut einer Studie der Verbraucherzentralen steht bei jedem zehnten Bankkunden unter dem Strich ein Minus auf dem Kontoauszug. Damit greift der Dispo- oder Überziehungskredit und werden hohe Zinsen berechnet – im Januar 2024 im Schnitt 12,06 Prozent per annum. Was das bedeutet, zeigt die folgende Rechnung: Belässt man sein Konto über ein Jahr mit 1.000 Euro im Soll, wären das 120,60 Euro an reinen Zinsen. Ein Betrag, der an anderer Stelle fehlt. Vor allem aber wird es auf Dauer immer schwerer, wieder auf eine schwarze Null zu kommen.

Dispo nicht dauerhaft nutzen

Dass ein Konto bei unerwarteten oder größeren Ausgaben ins Minus rutscht, ist kein Beinbruch – wenn sich das Soll kurzfristig wieder in ein Haben wandeln lässt. Sobald die rote Zahl allerdings normal zu werden scheint, muss man die Reißleine ziehen. Hier gilt: Je eher man der Schieflage Herr wird, umso besser.

Punkt 1: Der Überblick zu den Finanzen

Dazu muss man seine Finanzen im Griff haben. Das heißt: Genau zu wissen, wie viel Geld monatlich auf dem Konto eingeht, etwa in Form eines Gehalts, der Rente, Mieteinnahmen, Kindergeld und Co., und was abgebucht wird. Auch wenn es nervig scheint, sollte man diese Posten Punkt für Punkt notieren. Dabei hilft ein Blick in das Onlinebanking oder auf die Kontoauszüge der vergangenen Monate. Ratsam ist ferner, ein Haushaltsbuch zu führen, um die Ausgaben jederzeit und vor allem aktuell im Blick zu haben.

Bar statt Karte

An diesem Punkt kann es auch helfen, nicht bei jedem Einkauf und für jede Kleinigkeit die Kredit- oder Bankkarte zu zücken. Weil es so einfach und unkompliziert ist, wird auf diese Weise vielleicht mehr Geld ausgegeben als unbedingt nötig. Gerade bei knappen Kassen sollte man ein solches Verhalten vermeiden und stattdessen bar bezahlen. Dann sieht man direkt im Portemonnaie, wie viel Geld noch da ist – und wird beim Blick auf den Kontoauszug nicht unangenehm überrascht.

Punkt 2: Ausgabenseite optimieren

Damit wäre auch schon der zweite Punkt erreicht, um sich aus dem Dispo zu manövrieren. Spätestens in der Übersicht der Ausgaben oder auf der Liste im Haushaltsbuch sollten Posten auffallen, die unter Umständen unnötig sind und das Budget nur unnötig belasten. Teils werden Abonnements abgeschlossen, aber nicht oder nur selten genutzt. Auch teure Restaurantbesuche, Ausflüge oder andere Freizeitaktivitäten, die eher unter das Label „Luxus“ fallen, sind bei einem tiefrot leuchtenden Dispo kontraproduktiv.

Prioritäten setzen

Um es auf den Punkt zu bringen: Ausgaben müssen priorisiert werden. Damit lässt sich die Kostenseite reduzieren und man hat eher die Chance, am Ende des Monats nicht doch wieder im Dispositionskredit zu landen oder die bereits vorhandenen Schulden schneller abzutragen. Denn jeder Tag im Soll kostet.

Punkt 3: Einnahmeseite verbessern

Sobald die Ausgabenseite optimiert ist, geht es an die Einnahmesituation. Das ist zweifelsohne der schwierigere Part. Kurzfristig lassen sich über Verkäufe auf Flohmärkten oder online (hier auf die Regeln des Plattformen-Steuertransparenzgesetzes achten), finanzielle Mittel erschließen. Das funktioniert jedoch nur ein- oder zweimal. Denn irgendwann ist auch das letzte Hemd versilbert. Diese Lösung eignet sich daher vorrangig, wenn es sich um eine Ausnahmesituation handelt. Langfristig wäre eine besser bezahlte Stelle oder ein Nebenjob denkbar – aber nur in wenigen Fällen auch realisierbar und praktikabel.

Vorhandene Mittel nutzen

Manchmal reicht es auch schon, den Blick vom Konto hin zu möglichen Spar- oder Anlageprodukten zu wenden. Geld auf dem Sparbuch bringt fast nichts und ist daher deutlich besser geeignet, um das Konto wieder in den grünen Bereich zu bringen. Das gilt auch für Tagesgeld. 12,0 Prozent Kosten versus 3,00 Prozent Rendite: Da sollte man den Notgroschen anknabbern. Das gleiche Prinzip greift bei Wertpapieren (sofern vorhanden), wenn man die Transaktions- bzw. Verkaufskosten mit in die Rechnung einbezieht.

Punkt 4: Umschulden mit günstigeren Krediten

Wenn weder Verkäufe noch Job oder Sparguthaben das Blatt wenden können, bleibt als weitere Option eine Umschuldung. Hierfür stehen zwei Alternativen zur Wahl. Beide haben Vor- und Nachteile. Entscheidend ist: Sie sind deutlich günstiger als der Dispo. Das erleichtert den Weg aus den Schulden.

Der Ratenkredit

Möglichkeit Nummer eins ist ein klassischer Ratenkredit. Um einen Dispo auszugleichen, reicht ein Kleinkredit völlig aus. Die Zinsen bewegen sich deutlich unter denen eines Dispositions- oder Überziehungskredits. Bei der Wahl der Laufzeit sollte man darauf achten, dass die monatliche Rate auch bezahlbar ist. Sonst dreht man sich im Kreis oder wird noch tiefer in die Schulden gezogen. Hierbei hilft ein Kreditrechner, bei dem man den gewünschten Betrag mit mehreren Laufzeiten kombinieren kann, um die für sich perfekte Rate zu ermitteln.

Der Rahmenkredit

Die andere Lösung lautet Rahmenkredit. Dabei handelt es sich um eine flexible Lösung. Der gewünschte Kreditrahmen kann beliebig ausgeschöpft werden. Verzinst wird nur der Betrag, den man auch tatsächlich in Anspruch nimmt. Das heißt, wenn man einen Rahmenkredit über 5.000 Euro abschließt, aber nur 2.000 Euro benötigt, fallen auch nur für 2.000 Euro Zinsen an. Das erinnert von der Funktionsweise her an den Dispo, geht allerdings mit weitaus günstigeren Zinsen einher. Auch hier lohnt sich ein gezielter Kreditvergleich.

Punkt 5: Für die Zukunft vorsorgen

Befindet man sich auf dem Weg raus aus den roten Zahlen oder hat es schon geschafft, das Konto wieder im Haben zu führen, sollte man Vorsorge betreiben. Die Banken empfehlen, Geld auf die hohe Kante zu legen. Um bestens gewappnet zu sein, ist es ratsam, zwei, besser drei Netto-Monatsgehälter auf einem Tagesgeldkonto griffbereit zu haben. Dann ist man für die meisten Ausgaben gerüstet. Ein solcher Puffer muss nicht von jetzt auf gleich geschaffen, sondern kann auch schrittweise angelegt werden. So, wie es das Einkommen und die laufenden Ausgaben erlauben.

Hilfe in Anspruch nehmen

Bleibt der Dispo in Dauerschleife, ist es keine Schande, sich Hilfe zu holen. Der erste Ansprechpartner ist die Bank. Je früher man finanzielle Probleme eingesteht, desto besser. Damit signalisiert man die Bereitschaft, sich den Schwierigkeiten zu stellen. Oder man wendet sich an eine Schuldenberatung. Das Einzige, was man nicht darf: Den Kopf in den Sand stecken.